O aumento da taxa Selic de 4,25% para 5,25% ao ano e a proposta da reforma do Imposto de Renda para empresas podem causar impactos no setor imobiliário. Com as mudanças, especialistas apontam que o crescimento do segmento pode sofrer com uma estagnação.

Para o presidente do Sindicato de Habitação de Mato Grosso do Sul (Secovi-MS), Marcos Augusto Netto, o que preocupa é a elevação da carga tributária prevista no Projeto de Lei nº 2.337/2021.

“O aumento da carga tributária vai refletir no desemprego e no aumento de custo. De algum lado vai explodir essa bomba. Vai criar um nó nesse setor. Muitos outros negócios vão ter problema. Eu acho que o mercado imobiliário pode ter um baque se tiver a aprovação do Projeto de Lei sobre a reforma do Imposto de Renda”, avalia Augusto Netto.

Em documento que o Correio do Estado teve acesso, os Sindicatos de Habitação e Associações Civis destacam que alguns setores serão impactados em 75% na carga tributária.

“Em uma análise preliminar a tributação do setor estará sendo ampliada em mais de 75%, sem considerar os efeitos da CBS [Contribuição Social sobre Operações com Bens e Serviços]", diz parte do documento.

"A medida se impõe e preserva a democracia para que os setores da economia em geral possam dialogar com o governo e com o parlamento no intuito de efetivamente conquistarmos a neutralidade da reforma em apreço”, completa.

A proposta que tramita na Câmara dos Deputados trata de alterações de cobrança no Imposto de Renda de pessoas físicas e jurídicas e da tributação de lucros e dividendos. Mesmo com manifestações contrárias de entidades empresariais, o relator do projeto, Celso Sabino (PSDB-PA), prevê que o texto será votado esta semana.

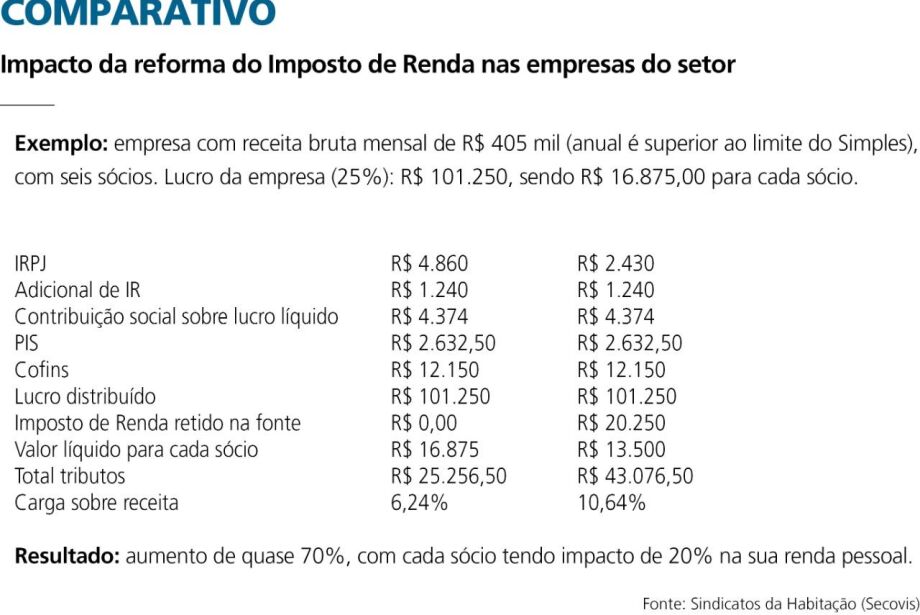

Conforme estimado pelos Secovis, as empresas de lucro presumido podem “quebrar”, com aumento de 70%.

O exemplo usado pelas entidades para demonstrar as perdas levou em consideração uma empresa com receita bruta mensal de R$ 405 mil, com seis sócios e lucro de 25% (R$ 101.250,00), sendo R$ 16.875,00 para cada sócio. A empresa seria optante pelo regime lucro presumido.

Com as alterações na cobrança do Imposto de Renda, o total de tributos sairá dos atuais R$ 25.256,50 para R$ R$ 43.076,50 e a carga sobre receita passará de 6,24% para 10,64%.

Com isso, conforme o documento, a previsão é de que cada sócio tenha impacto de 20% em sua renda pessoal (Confira detalhes na tabela).

JUROS

O Comitê de Política Monetária (Copom) do Banco Central (BC) aumentou na semana passada em um ponto porcentual a taxa básica de juros da economia, a Selic, saindo de 4,25% para 5,25% ao ano. Com isso, as instituições financeiras estão subindo as taxas dos novos contratos de financiamento, com a previsão de momentos mais difíceis para a economia brasileira.

Os principais bancos privados do País – Santander, Bradesco e Itaú Unibanco – decidiram aumentar as taxas cobradas no crédito imobiliário em cerca de 0,5 a 1,0 ponto porcentual, chegando perto de 8% ao ano.

A maior financiadora do setor, a Caixa Econômica Federal, e o Banco do Brasil também devem fazer movimentos na mesma direção, mas ainda não se manifestaram sobre o assunto.

Para o doutor em economia Michel Constantino, pode haver um “esfriamento” do setor.

“São ciclos econômicos que acontecem. Vai ter uma oferta muito grande e depois uma estagnação, pois vai ter muita oferta, os preços vão cair e não vai ter mais incentivo para produzir mais, passa um tempo, volta a aquecer novamente. São os ciclos de todos os tipos de mercado, imobiliário não é diferente”, destaca.

A taxa média de juros dos financiamentos estava no patamar mais baixo da história do setor, em torno de 7% ao ano.

“Esse é um mercado que pode ter algumas interferências, sim, pois desestimula um pouco por conta dessa questão da variação da taxa de juros, e aí a gente tem um mercado que fica um pouco mais caro e pode desestimular”, explica a economista Daniela Dias.

Constantino explica ainda que as taxas de financiamento vão depender de cada instituição financeira.

“O aumento da taxa Selic vai aumentar as outras taxas, mas ainda não sabemos o quanto vai aumentar nas taxas de financiamento, com certeza vai aumentar um pouco, e isso deve reduzir o número de financiamentos, mas ainda, olhando para o passado, temos a menor taxa de juros”, ressalta.

Conforme informações do Estadão, a elevação dos juros do financiamento vai encarecer a parcela paga pelos mutuários em até 9%.

Segundo apuração da agência, se comparar um empréstimo de R$ 300 mil com prazo de pagamento de 360 meses no sistema de amortização constante (SAC), a parcela seria de R$ 2.529,57, se considerar taxa de 7% ao ano vigente até aqui. A partir de agora, essa parcela subirá para R$ 2.646,81 com taxa de 7,5% ao ano. Com taxa de 8% ao ano será de R$ 2.763,54.

Além do efeito no setor imobiliário, o setor automobilístico, investimentos e até mesmo o custo de vida podem ser influenciados com o aumento da Selic.

OTIMISMO

Por outro lado, entidades do ramo defendem que o setor não vai passar por uma estagnação, mesmo com o aumento das taxas. O presidente do Sindicato dos Corretores de Imóveis de Mato Grosso do Sul (Sindimóveis-MS), João Araújo, acredita que, mesmo com a elevação da Selic, esse é o momento de comprar.

“Aumentou a taxa Selic para equalizar a inflação do País. O pessoal está comprando demais, independentemente, está muito mais fácil a abertura de crédito. Não está mais difícil de comprar, pelo contrário, está mais fácil de comprar”, comenta.

Além disso, para Araújo, Campo Grande está longe de entrar em uma “bolha”, e o mercado continuará aquecido.

“Jamais. Não vai acontecer isso tão cedo. Eu não acredito que vai existir nenhuma bolha e nem esfriar, pois a melhor forma de ter uma segurança na sua vida é ter um bem em imóvel. Aqui isso não vai acontecer”, acrescenta.

Para o presidente do Conselho Regional dos Corretores de Imóveis de MS (Creci-MS), Eli Rodrigues, o setor imobiliário sempre vai ser o porto seguro daqueles que querem investir e querem segurança.

“Pode não ser a maior rentabilidade, mas ele também não dá prejuízo. Essas taxas de juro, mesmo com pequena alta, estão bem menores ainda do que as praticadas há alguns anos. Então, ainda há espaço para aqueles que querem comprar”.

O presidente do Secovi-MS, acredita que esse é o momento de retomada para o segmento.

“O mercado está saindo de uma crise ímpar. A tendência é de um aquecimento. Eu acho que agora a gente tem de recuperar. O setor é um canhão, a cadeia produtiva inteira do setor vai gerando emprego e renda. A expectativa é de que esse setor cresça nos próximos 10 anos”, destaca Augusto Netto.