A tecnologia aplicada aos serviços financeiros gera alternativas para pessoas endividadas, mas nem tudo é feito de vantagens. Disponíveis em todo o Brasil, as fintechs de crédito fornecem empréstimos rápidos para pessoas endividadas, e algumas aceitam até negativados.

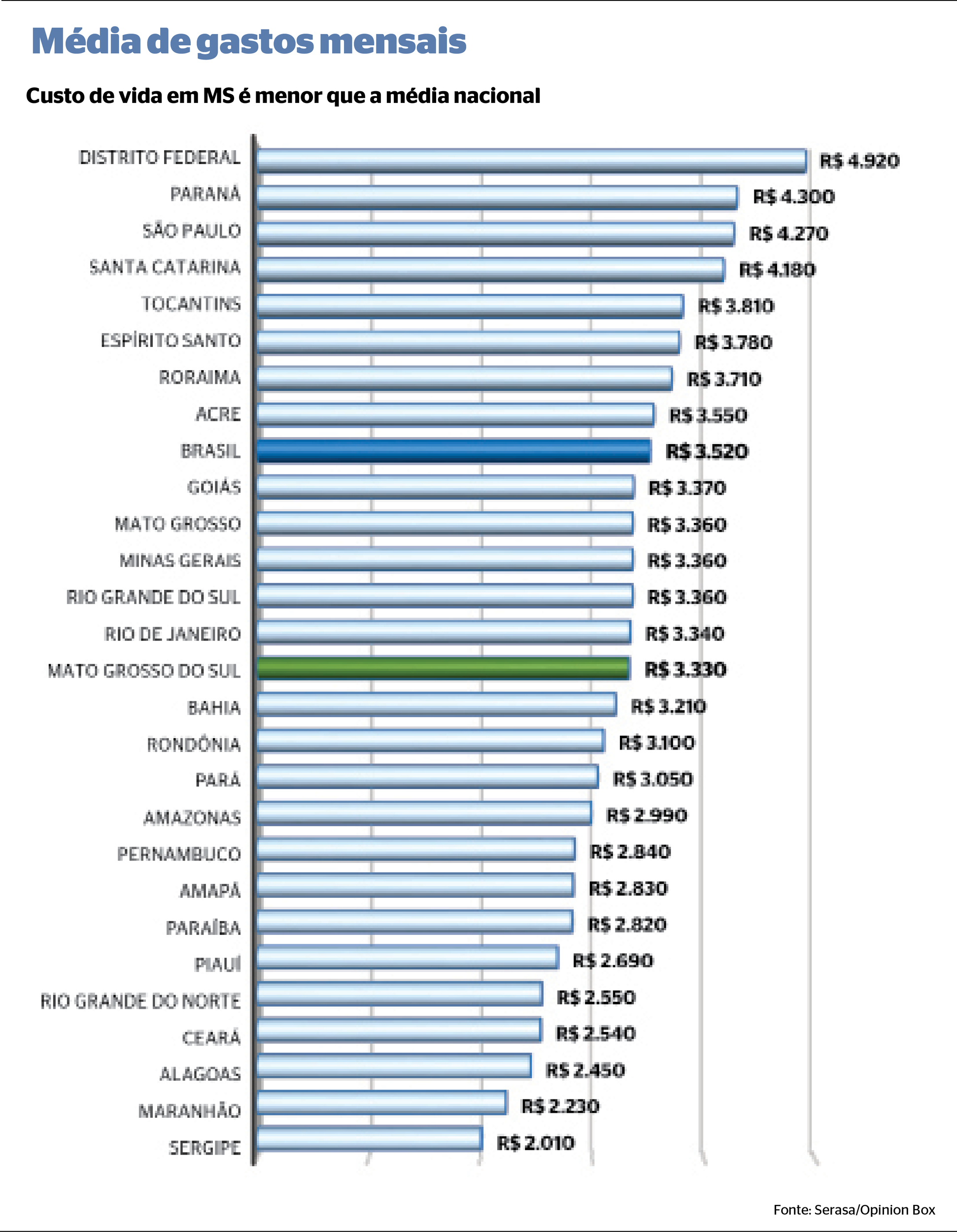

Conforme publicado na edição de 10 de outubro do Correio do Estado, Mato Grosso do Sul tinha 965.307 pessoas com o nome sujo até setembro. Já o montante devido pelos sul-mato-grossenses chegava a R$ 4,39 bilhões no mesmo período, conforme informações da Serasa. O crédito fácil das fintechs pode acabar aumentando o valor devido e o número de inadimplentes no Estado.

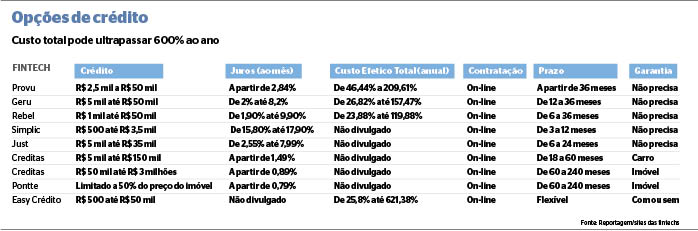

Com pouca burocracia, o interessado em contratar empréstimo pode fazer isso pelo próprio celular, e a maioria tem plataformas próprias, nas quais todo o processo de liberação é a feito a distância. Com foco na desburocratização, é possível ter crédito liberado em 24 horas. Levantamento feito pela reportagem mostra que é possível contratar empréstimos pessoais com taxas que partem de 0,79% a 17,90% ao mês.

As alternativas de prazo variam de acordo com o perfil do empréstimo. É possível encontrar prazos de 3 meses a 240 meses, a depender de valores e garantias envolvidas.

Segundo o economista Fábio Nogueira, as fintechs são empresas inovadoras que usam a tecnologia para oferecer soluções no mercado financeiro. “Elas têm o objetivo de oferecer recursos financeiros cada vez maiores com baixo custo, pois não precisam de um prédio físico, mas de um ambiente virtual”, define.

Algumas trabalham como correspondentes bancários, levando serviços dos grandes bancos a locais em que as agências não chegam. Outras duas modalidades de serviços são: Sociedade de Crédito Direto (SCD) e Sociedade de Empréstimo entre Pessoas (SEP).

A primeira é uma instituição financeira que realiza operações de empréstimo, financiamento e aquisição de direitos creditórios por meio de plataforma eletrônica e com capital próprio. A segunda tem como principal serviço a intermediação financeira, em que recursos financeiros coletados dos credores são direcionados aos devedores.

Para ter acesso a taxas mais baixas, é necessário que o risco apresentado seja menor. Algumas empresas aceitam carro e imóveis como grarantia, o que derruba as taxas. Um bom score financeiro também age a favor no cálculo.

FACILITAÇÃO

Por mais que a competição se acirre e a tecnologia facilite a operação desse modelo, nem sempre o crédito é mais barato do que no mercado financeiro tradicional. Conforme o doutor em Economia Michel Constantino, o ambiente de negócios focado na inovação digital fomentou o caminho para o crescimento do crédito rápido.

“A desregulamentação do mercado financeiro e a transformação digital acelerada na pandemia pelo Banco Central do Brasil [BC] criaram um cenário perfeito para a aumentar o incentivo de abrir startups, e o mercado financeiro foi o que mais aproveitou o momento”, avalia.

Constantino comenta que os processos fornecidos por essas plataformas facilitam acesso aos nativos digitais, a geração que tem contato com a internet desde a infância.

“A digitalização dos processos ajuda a alimentar dados e facilita o aprendizado de uso e recursos. Isso faz com que os nativos digitais e as pessoas que estão entrando no mercado digital mergulhem nesse serviço”, afirma.

Para o economista Marcio Coutinho, apesar da facilidade da contratação, o tomador de empréstimo tem de estar atento ao que diz respeito ao prazo de empréstimo e à taxa de juros. “A pessoa tem que ter um planejamento, tem que ter noção do que está fazendo para não empurrar um problema de hoje para frente”.

Coutinho comenta que toda facilidade cobra um preço do contratante. “Essa facilidade de você tomar crédito por meio de uma tecnologia e não precisar nem sair de casa também tem um custo”.

Constantino também alerta para que haja um equilíbrio. “Como todo serviço financeiro, é necessário um equilíbrio de prioridades e uso de recursos financeiros, seja em finanças físicas, seja virtuais”, resume.

Para evitar um mau negócio, o economista Márcio Coutinho aconselha que o primeiro passo é o tomador de crédito ter a real noção da própria capacidade de pagamento e ficar atento à taxa de juros cobrada. “O segundo ponto, na minha opinião, é não fazer empréstimo de longo prazo. Caso contrário, a pessoa vai comprometer parte da renda por muito tempo e, obviamente, o empréstimo imobiliário terá característica diferente”, pondera.

Escreva a legenda aqui

Escreva a legenda aquiEXPANSÃO

Segundo a Associação Brasileira de Crédito Digital (ABCD), R$ 12,7 bilhões foram concedidos pelas fintechs de crédito em 2021. O volume é quase o dobro do registrado no ano anterior – R$6,5 bilhões – e quase cinco vezes superior ao anotado em 2019, que foi de pouco mais de R$ 2,6 bilhões.

O estudo feito pela entidade contou com dados de 37 empresas associadas. Até o primeiro trimestre deste ano, existiam 225 fintechs de crédito no Brasil. Desde a regularização do open finance, essas entidades, mediante aprovação, podem consultar score de crédito, o que facilita a prestação do serviço.

“A portabilidade dos dados dos clientes e a interoperabilidade de garantias e transações possibilitada pelo open finance vão ter um impacto transformacional no crescimento do setor nos próximos anos”, afirma Sandro Reis, presidente da ABCD.

De acordo com o BC, as fintechs representam menos de 5% do setor de crédito no Brasil. No entanto, isso já é suficiente para que elas reduzam a concentração bancária de 81% para 71% em 10 anos, como afirmou o presidente do Banco Central durante audiência pública na Comissão de Defesa do Consumidor, realizada na Câmara dos Deputados em maio deste ano.

Segundo o documento, o aquecimento desse segmento só é positivo. “Tal mudança viabiliza maior concorrência e, consequentemente, redução do custo do crédito, o que beneficia a todos”, explica.

4,39 bilhões de reais

O montante devido pelos sul-mato-grossenses chegou a

R$ 4,39 bilhões até setembro.